O czym powinien pamiętać importer w kontekście zakupu waluty?

16.12.2016 Prowadzenie działalności

Napisz do eksperta

Łukasz Niedobecki

Określ temat i opisz czego chcesz dowiedzieć się od eksperta.

Odpowiedź zostanie wysłana na Twój adres e-mail.

Działalność gospodarcza polegająca na imporcie towarów z zagranicy wiąże się z wieloma ryzykami. Wśród nich kluczową rolę odgrywa ryzyko walutowe. Importer ze szczególną uwagą śledzi kurs kupna waluty, w której rozlicza swoje zamówienia. Wychodząc naprzeciw potrzebom rynku banki oferują szereg zabezpieczeń umożliwiających ograniczenie ryzyka walutowego.

Odczyty wskaźników gospodarczych, jako determinant zmian cen walut

Czynnikiem wpływającym na wzrost wartości waluty są m.in. odczyty danych gospodarczych. Importerzy przygotowując się do zakupu waluty powinni zapoznać się z kalendarzem ekonomicznym. Dzięki niemu mają świadomość kiedy i na jakiej walucie może nastąpić ruch ceny. Nie każde wydarzenie ma taką samą siłę oddziaływania na rynek. Często w kalendarzu ekonomicznym pojawia się symboliczne oznaczenie wpływu danego odczytu na walutę np. w postaci odpowiedniego koloru. Szczególnie warto zwrócić uwagę na odczyty dotyczące PKB, sytuacji na rynku pracy, wskaźników PMI, inflacji oraz decyzji banków centralnych na temat polityki monetarnej. Odczyty te obrazują inwestorom stan i atrakcyjność inwestycji w gospodarkę danego kraju. Jeśli odczyt jest lepszy od oczekiwań, to wpływa na umocnienie waluty danego kraju.

Wykorzystując zamówienie jakiego dokonał importer za granicą prześledzimy kilka wariantów, które może wybrać przedsiębiorca z oferty banków dla zabezpieczenia przyszłych płatności za towar.

W dniu 1.09.2015 importer zamówił u zagranicznego kontrahenta towar. Jego cena została ustalona na 100 000 euro. Jako datę płatności ustalono 1.02.1016 czyli 5 miesięcy od dnia podpisania umowy. Kształtowania się ceny euro do złotówki w podanym zakresie czasu pokazuje poniższy wykres.

Wykres 1. Kurs eur/pln od 1.09.2015 do 1.02.2016

Źródło: http://biznes.onet.pl/waluty/profile/waluta-online/eurpln,828,2,1092,profile-wykresy.html

Brak zabezpieczenia to nieograniczone ryzyka walutowe

Pierwszy możliwy wariant, to brak zabezpieczenia ryzyka walutowego. Importer zdecydował, że kupi walutę w dniu płatności. Tak sytuacja jest bardzo niebezpieczna dla przedsiębiorcy, ponieważ nie wie ile będzie potrzebował złotówek do rozliczenia. W momencie podpisania kontaktu cena eur/pln wynosiła 4.2452 (wykres 1). Do opłacenia zamówienia wystarcza kwota 424 520 złotych. W sytuacji gdyby euro się osłabiło przedsiębiorca skorzystałby na tym, płacąc mniej niż 4.2452 za każde euro potrzebne do wymiany. Chwilowe osłabienie euro miało miejsce we wrześniu. Niestety, w dalszych miesiącach euro zaczęło się umacniać. W momencie rozliczenia zamówienia importer musiał dysponować już kwotą 441 860 zł, aby rozliczyć kontrakt.

Brak jakiegokolwiek zabezpieczenia ryzyka walutowego naraziło w tym przypadku przedsiębiorcę na stratę 17 340 złotych.

Kontrakt forward jako forma całkowitego wyeliminowania ryzyka walutowego

Drugi wariant jaki może zastosować importer przy rozliczeniu płatności jest kupno kontraktu forward. Forward to nic innego jak swego rodzaju „zamrażarka” kursu. Pozwala importerowi kupić walutę w określonym dniu w przyszłości po kursie, który jest ustalony dziś. W przykładzie importer w dniu podpisania kontraktu zdecydował się zakupić kontrakt forward na pełną kwotę faktury za pośrednictwem platformy wymiany walut eFX Trader Alior Banku. Po zapytaniu o kurs, bank zaproponował otwarcie kontraktu po kursie 4.2832 eur/pln z datą dostarczenia waluty na dzień 01.02.2016. Kurs różni się od kursu przedstawionego na wykresie 1 o 3,80 grosza. Różnica to tzw. punkty swapowe. Punkty swapowe wynikają z różnego oprocentowania stawek depozytowych w poszczególnych krajach.

Importer zdecydował się na kupno kontraktu forward, umożliwiający kupno euro za złotówki po cenie 4.2832. Dzięki takiemu rozwiązaniu całkowicie wyeliminował ryzyko walutowe. Już w dniu podpisania umowy wiedział, że do zapłaty za towar jest mu potrzebne dokładnie 428 320 zł. Dzięki forwardowi przedsiębiorca zaoszczędził 13 540 zł.

Opcja walutowa, sposób na zabezpieczenie i wykorzystanie spadku kursu waluty

Kolejnym sposobem zabezpieczenia ryzyka walutowego dostępnym w banku za pośrednictwem dealera jest opcja walutowa. Opcja walutowa to instrument finansowy dający nabywcy opcji prawo do zakupu (opcja call) lub sprzedaży (opcja put) waluty w przyszłości po dziś ustalonym kursie. Prawo to otrzymuje się w zamian za zapłaconą wystawcy premię. Jest to jedyny koszt, który eliminuje nabywcy ryzyko walutowe. Wystawca ma obowiązek zrealizowania opcji, natomiast nabywca może, ale nie musi z tego prawa skorzystać. Dla importera kupno opcji call daje dodatkowe możliwość. Z jednej strony, zabezpiecza go przed wzrostem kursu kupowanej waluty, a z drugiej daje możliwość skorzystania z jego spadku.

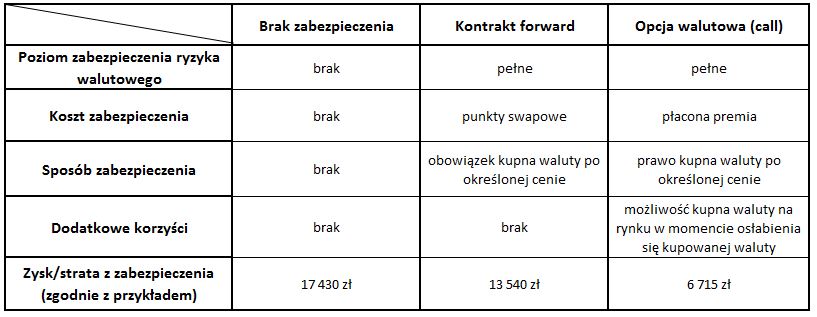

W prezentowanym przykładzie importer za pośrednictwem dealera w dniu podpisania umowy kupił opcję call na kwotę 100 000 euro. Cena wykonania opcji została ustalona na poziomie 4,2682 eur/pln. Natomiast płaconą przez przedsiębiorcę premię Dealer wycenił na kwotę 8325 zł. W dacie rozliczenia kontraktu importer zdecydował się wykonać opcję, ponieważ na rynku musiałby kupić euro po 4,4186. Realizując opcję call ma prawo do zakupu euro po cenie 4,2682. W momencie gdyby kurs eur/pln spadł poniżej 4,2682 importer nie wykonałby opcji, ponieważ taniej może kupić euro na rynku. Zysk z zabezpieczenia opcją walutową wyniósł 6715 zł, jest mniejszy niż z kontraktu forward. Jednak klient dodatkowo zyskał możliwość skorzystania z osłabienia euro w stosunku do złotówki. Podsumowanie możliwości zabezpieczenia ryzyka walutowego przez importera zawiera tabela 1.

Tabela 1. Możliwości zabezpieczenia ryzyka walutowego przez importera